VZS stellt Mini-Simulationsrechner zur Verfügung

Für viele Familien zeichnet sich ab, dass es in den nächsten Monaten schwierig werden könnte, den eigenen Zahlungsverpflichtungen nachzukommen. Dies gilt natürlich umso mehr für die großen Zahlungen – allen voran also die Raten für das Wohnbaudarlehen.

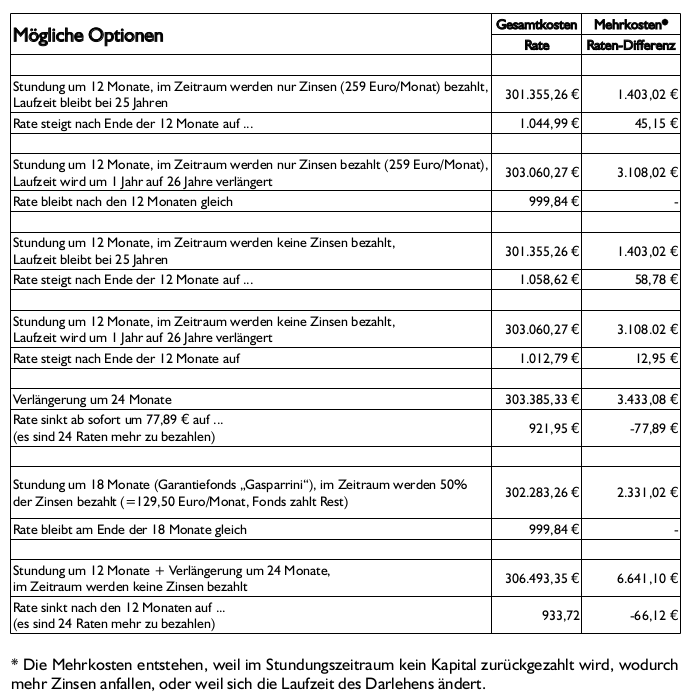

Für die VerbraucherInnen gibt es verschiedenen Möglichkeiten, die Raten hinauszuschieben (zu „stunden“) oder zu verringern. Da es hier doch um viel Geld geht, haben wir die einzelnen Optionen genauer unter die Lupe genommen und an einem Musterbeispiel durchgerechnet.

Das Angebot der Südtiroler Banken

Die lokalen Banken (Raiffeisenkassen, Sparkasse, Volksbank) haben in einer gemeinsamen Presseaussendung zwei Möglichkeiten für Finanzierungen mit mittel/langer Laufzeit vorgestellt: zum einen könne man die Raten um 12 Monaten stunden, gleichzeitig oder alternativ können die Darlehen um 24 Monaten verlängert werden. Was nicht genau beschrieben wurde: wie mit den Zinsen verfahren wird, die im 12-Monatszeitraum anfallen (sind diese gleich zu bezahlen? werden diese über die Restlaufzeit „aufgeteilt“? …). Eine Rückfrage der Verbraucherzentrale Südtirol (VZS) bei den drei Bankinstituten ergab, dass die Banken hier unterschiedlich verfahren: Volksbank und Sparkasse stunden die Gesamtrate, die Raikas wollen im Stundungszeitraum hingegen die Zahlung der Zinsquote. Was dies in Euro während und am Ende der Laufzeit ausmacht, erklärt die untenstehende Tabelle.

Die Möglichkeiten nach „Fondo Gasparrini“ und „Cura Italia“-Dekret

Diese Möglichkeiten haben DarlehensnehmerInnen mit Darlehen bis zu 250.000 Euro und einem ISEE-Indikator unter 30.000 Euro (für ArbeitnehmerInnen), falls ein Verlust der Arbeitsstelle vorliegt, die Arbeitszeit wesentlich reduziert wurde, eine hohe Invalidität eintritt o.ä., oder, für Selbstständige, die Einnahmen um mehr als 33% im Vergleich zum vorhergehenden Trimester gesunken sind.

Hier können für einen Zeitraum von 18 Monaten nur die Zinsen bezahlt werden, wobei der Fonds 50% dieser Zinskosten trägt.

Klarheit wichtiger denn je

„Die lokalen Banken haben sicherlich sein starkes Signal an die Familien in Südtirol geschickt“ bestätigt VZS-Geschäftsführerin Gunde Bauhofer. „Doch das reicht noch nicht: dem Signal muss nun Transparenz bei der Abwicklung der Anfragen folgen“. Wer um Stundung anfragt, hat selten ein klares Bild davon, wie sich die Zahlungsströme des Darlehens ändern werden. Daher sollten die Banken, nachdem die erste Anfrage auf Stundung eingegangen ist, den Betroffenen einen detaillierten, neuen Tilgungsplan zukommen lassen, und erst in diesem Moment sollte die Entscheidung getroffen werden. „Es ist klar, dass diese einen nicht unerheblicher Mehraufwand für die Banken darstellt“ meint Bauhofer. „Dennoch ist dies bei den fraglichen Summen unserer Ansicht nach die einzig transparente Vorgehensweise, die auch beide Parteien vor unliebsamen Nachwehen zu schützen vermag“.

Als erste Orientierungshilfe für die Verbraucher und VerbraucherInnen stellen wir auf der Webseite www.verbraucherzentrale.it ein Tabellenkalkulations-Blatt zur Verfügung, welches eine Berechnung der verschiedenen Optionen simuliert. Nachfolgend ein berechnetes Musterbeispiel.

Musterbeispiel

Wohnbaudarlehen von 250.000 Euro, Dauer 25 Jahre, vor 5 Jahren aufgenommen, Zinssatz 1,50%, monatliche Rate 999,84 Euro

Gesamtkosten Normalfall: 299.952,24 €

Summe aller Rückzahlungen im Fall von …

Wer eine dieser Optionen in Anspruch nehmen möchte, sollte sich telefonisch oder telematisch bei seiner Bank melden. Der Beratungsdienst Darlehen der VZS steht gleichfalls unter 0471-975597 bzw. info@verbraucherzentrale.it zur Verfügung.